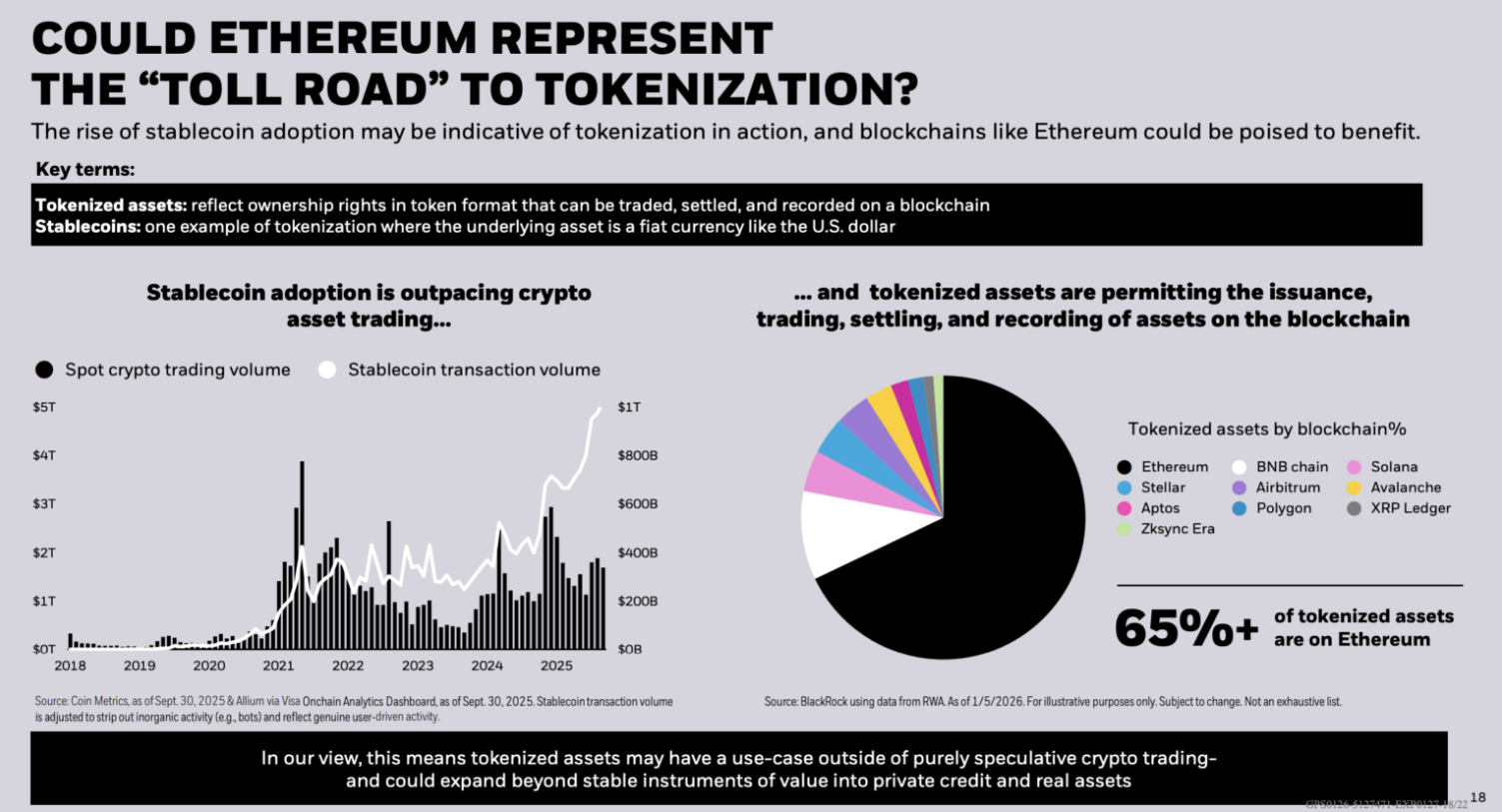

BlackRocks "Thematischer Ausblick 2026" hat Ethereum in den Mittelpunkt der Tokenisierungsrevolution gestellt und damit eine grundlegende Frage für Investoren aufgeworfen: Kann das Netzwerk wirklich als "Mautstraße" für das globale Finanzwesen dienen?

Nach Angaben des Vermögensverwaltungsriesen befinden sich derzeit über 65 % der tokenisierten Vermögenswerte auf Ethereum, was das Netzwerk nicht nur als spekulativen Vermögenswert, sondern als primäre Infrastruktur für die Abwicklung von Realkapital positioniert.

Ethereums Dominanz und das Abdriften der Marktanteile

Trotz der von BlackRock Anfang Januar genannten Zahl von 65 % entwickelt sich der Markt ständig weiter. Eine Analyse von Ende Januar zeigt, dass diese Zahl ein "bewegliches Ziel" ist. Nach Daten von RWA.xyz lag der Marktanteil von Ethereum bei Real-World Assets (RWA) am 22. Januar bei 59,84 Prozent, mit einem Gesamtwert von rund 12,8 Milliarden Dollar. Andere Erhebungen weisen auf einen Gesamtwert (ohne Stablecoins) von 13,43 Milliarden Dollar hin.

Dieser leichte Rückgang deutet darauf hin, dass Ethereum zwar weiterhin führend ist, aber die Ausweitung der Emission auf anderen Blockchains und die unterschiedlichen Zeitpläne für die Berichterstattung zu einem "Abdriften" der Aktie führen. Für ETH-Besitzer besteht die Herausforderung nicht mehr nur darin, ob Institutionen ihr Vermögen tokenisieren werden, sondern auch darin, ob solche Aktivitäten direkt auf der Ethereum-Basisschicht Gebühren generieren werden.

Die Rolle von Rollups und die Komplexität von Provisionen

Das "Mautstraßen"-Modell wird durch das Aufkommen von Layer 2 (L2) erschwert. Daten von L2BEAT zeigen, dass sich die großen Rollups bereits riesige Wertpools gesichert haben: Arbitrum One liegt mit 17,52 Milliarden Dollar an der Spitze, gefolgt von Base (12,94 Milliarden Dollar) und OP Mainnet (2,33 Milliarden Dollar).

Obwohl diese Architektur Ethereums Rolle als Abwicklungsschicht bewahrt, verlagert sie die Zahlung der täglichen Gebühren weg vom Mainnet. Wenn sich die Ausführung auf Rollups oder andere Layer 1 verlagert, könnte der Wert, der direkt von ETH erfasst wird, verwässert werden, wodurch das Netzwerk eher zu einem zugrunde liegenden Sicherheitsgaranten als zu einer direkten Provisionssammelstelle wird.

Das „Rauschen“ herausfiltern: Organische Volumina im Vergleich zu Bot-Aktivitäten

Ein entscheidender Punkt in BlackRocks Bericht betrifft die Qualität der Metriken. Unter Berufung auf das Visa Onchain Analytics-Dashboard wird die Notwendigkeit hervorgehoben, die Transaktionsvolumina von anorganischen Aktivitäten wie Bots zu "bereinigen".

Visa hat gezeigt, dass das Stablecoin-Volumen in den letzten 30 Tagen dramatisch von 3,9 Billionen Dollar auf nur 817,5 Milliarden Dollar sinkt, wenn das künstliche Rauschen entfernt wird. Für Investoren bedeutet dies, dass die wahre Rentabilität der "Mautstraße" von der organischen und unersetzlichen Abwicklungsnachfrage abhängt, nicht von einfachen nominalen Transaktionszahlen.

Die Zukunft der Tokenisierung: Cash- und Multi-Chain-Strategien

Das Wachstumspotenzial bleibt immens. Ein Bericht der Citi schätzt, dass die Emission von Stablecoins bis 2030 zwischen 1,9 und 4 Billionen Dollar erreichen könnte. Bei einer angenommenen Umlaufgeschwindigkeit von 50x würde dies ein Transaktionsvolumen von 100 bis 200 Billionen Dollar bedeuten.

In diesem Szenario zeigt die Strategie von BlackRock mit dem BUIDL-Fonds - der dank der Interoperabilität von Wormhole auf sieben verschiedenen Blockchains verfügbar ist -, dass Institutionen es vorziehen, das Risiko einer Konzentration zu verringern. Auch wenn Ethereum in Bezug auf Glaubwürdigkeit und Wert führend bleibt, scheint die Zukunft auf eine Multi-Chain-Verteilung hinzudeuten, bei der der spezifische Nutzen jedes Netzwerks ebenso wichtig ist wie die Sicherheit der zugrunde liegenden Schicht.

Ein einziges Register oder ein fragmentiertes Ökosystem?

Während auf dem Forum in Davos die Möglichkeit eines "Single Common Ledger" diskutiert wurde, angetrieben durch die Visionen von Führungspersönlichkeiten wie Larry Fink, bleiben die Dokumente des Weltwirtschaftsforums (WEF) 2026 vorsichtiger. Die Tokenisierung bietet unbestreitbare Vorteile in Bezug auf Fraktionierung und Geschwindigkeit, aber der Kampf um die Dominanz der Infrastruktur hat gerade erst begonnen. Für Ethereum wird es von entscheidender Bedeutung sein, neutral und dezentralisiert zu bleiben, da es zunehmend an regulierte Emittenten und institutionelle Handelsplätze gebunden wird.