Finanzinstitute haben endlich gelernt, mit der Volatilität von Bitcoin zu leben. Der Grund dafür ist einfach: Die Volatilität ist messbar und durch ausgeklügelte Strategien steuerbar. Ein Fonds kann sich gegen Preisschwankungen mit Optionen oder Futures absichern, aber es gibt keine Absicherung für die Kosten, die durch ein dünnes Orderbuch, den Überhang an Spreads oder den Slippage bei einem Rebalancing entstehen. Kurzum: Liquidität ist wichtiger als Schlagzeilen. Sie ist die Fähigkeit des Marktes, Geschäfte zu vorhersehbaren Kosten zu absorbieren.

Die Spot-Ebene: Tiefe und "Refill"-Kapazität

Die erste Ebene der Analyse ist die Spot-Ausführung. Oftmals betrachten wir einfach die Geld-Brief-Spanne (die Lücke zwischen dem besten Kauf- und Verkaufspreis), aber das kann irreführend sein. Ein Spread kann auch dann eng erscheinen, wenn der zugrunde liegende Markt dünn ist.

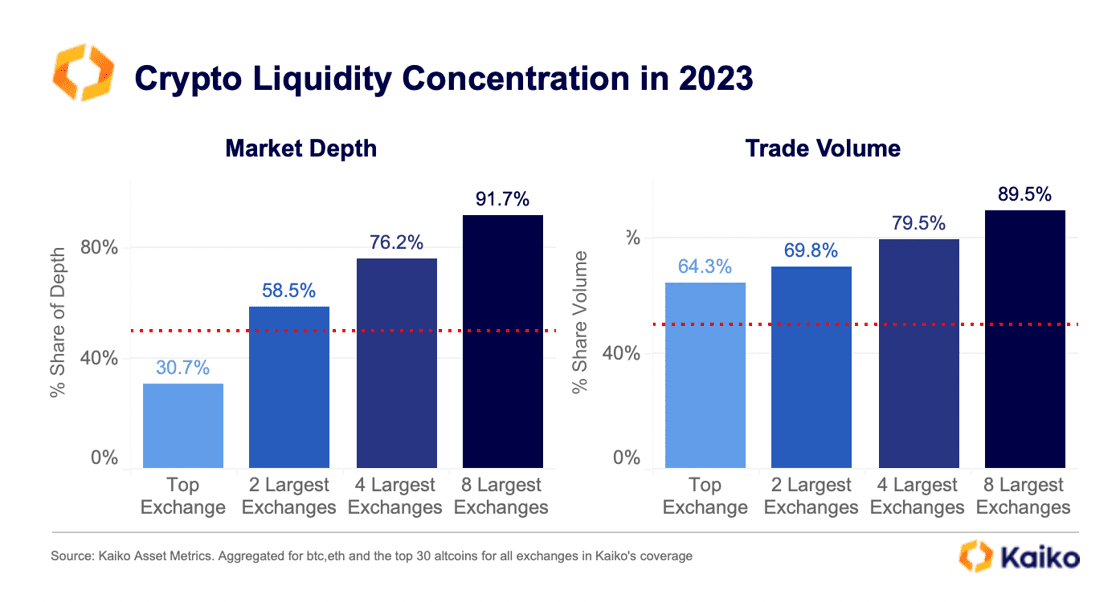

Industrieforschungen, wie die von Kaiko durchgeführten, schlagen vor, die Markttiefe bei 1 % zu überwachen: die Gesamtmenge der innerhalb von 1 % des Durchschnittspreises verfügbaren Liquidität. Wenn diese Tiefe abnimmt, kann selbst eine kleine Auftragsgröße zu unverhältnismäßigen Kursbewegungen führen. Ein weiterer entscheidender Faktor ist die "Auffüllung": die Geschwindigkeit, mit der die Liquidität nach einem großen Handel in das Auftragsbuch zurückkehrt. Resiliente Märkte unterscheiden sich von fragilen Märkten genau durch diese Fähigkeit zur sofortigen Wiederauffüllung.

Der Zeitfaktor: Liquidität ist nicht konstant

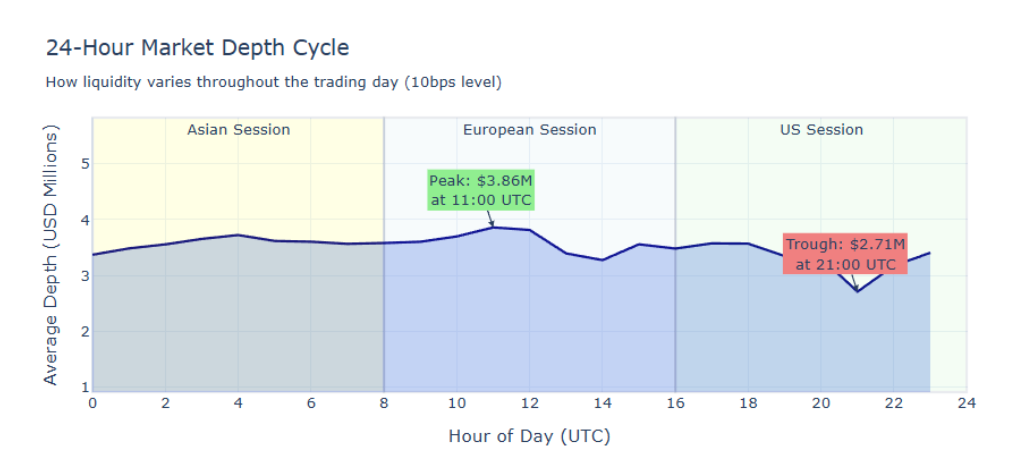

Obwohl Bitcoin 24 Stunden am Tag gehandelt wird, ist die institutionelle Liquidität nicht gleichmäßig verteilt. Daten von Amberdata zeigen Intraday- und Wochenrhythmen: Die Markttiefe nimmt außerhalb der sich überschneidenden Bürozeiten zwischen den großen Finanzzentren tendenziell drastisch ab.

Das bedeutet, dass ein Markt während der New Yorker oder Londoner Sitzung solide erscheinen kann, um dann während der Nacht- oder Wochenendstunden mechanisch brüchig zu werden. Jüngste Analysen deuten darauf hin, dass ein Rückgang der Gesamttiefe um 30 % in der Nähe psychologischer Kursniveaus (so genannte "runde Zahlen") den Markt extrem empfindlich macht und einfache Bewegungen in heftige Kursereignisse verwandelt.

Derivate und ETFs: Stressüberträger

Wenn sich der Spotmarkt verjüngt, gewinnen Derivate mehr Gewicht. Perpetual Swaps und Futures können die Hebelwirkung konzentrieren; wenn die Refinanzierungssätze zu stark steigen, wird die Positionierung "überfüllt" und anfällig. Im Falle von Zwangsliquidationen werden diese als Marktaufträge ausgeführt, was bei mangelnder Kassaliquidität zu Kurslücken führt.

Die ETFs spielen eine ambivalente Rolle. Sie schaffen einen Sekundärmarkt, auf dem Anleger mit Aktien handeln können, ohne direkt mit dem zugrunde liegenden Bitcoin in Berührung zu kommen. Allerdings zwingen große Einwegströme autorisierte Teilnehmer dazu, Geschäfte zu erstellen oder einzulösen, die unweigerlich auf den Kassamarkt überschwappen und den Druck erhöhen, wenn die Angebotskanäle eng sind.

Stablecoin: Die unsichtbare Bargeld-Infrastruktur

Die letzte Säule ist die Bargeldmobilität. Institutionen brauchen nicht nur BTC-Liquidität, sondern auch zuverlässige "Binaries", um Sicherheiten und Bargeld zu bewegen. Heute sind Stablecoins das Herzstück dieses Systems.

Die Liquidität wird zunehmend durch Vorschriften bestimmt: Kapital konzentriert sich tendenziell dort, wo Stablecoins reguliert sind und sichere Ausstiegsmöglichkeiten bestehen. Wenn Liquidität auf einer Plattform reichlich vorhanden ist, die eine Institution aus Compliance-Gründen nicht nutzen kann, ist diese Liquidität für diesen Anleger einfach nicht vorhanden.

Fazit: Messen ohne Spekulationen

Um zu verstehen, ob der Markt reift, muss man sich die Daten ansehen:

- Profundity at 1% on major exchanges.

- Standardisierte Slippage bei Aufträgen fester Größe.

- Finanzierungsraten von unbefristeten Verträgen als Thermometer für die Hebelwirkung.

- Volumina von ETFs, die mit Erstellungs-/Rücknahmedaten abgeglichen werden.

Wenn sich diese Ebenen im Einklang verbessern, wird Bitcoin zu einem breit handelbaren Vermögenswert. Wenn nicht, werden Institutionen weiterhin kaufen, aber mit äußerster Vorsicht, indem sie sich in derivative Instrumente flüchten und Stunden mit geringer Liquidität als Hochrisikozonen behandeln.