Der Weihnachtstag sendete ein unmissverständliches Signal an die globalen Finanzmärkte. Während Bitcoin angesichts der geringen Feiertagsliquidität träge gehandelt wurde, stiegen die Silberpreise in China auf Rekordniveau, angetrieben von einer Kombination aus extrem knappem physischem Angebot und unersättlicher industrieller Nachfrage.

Diese Divergenz unterstreicht ein zunehmend offensichtliches makroökonomisches Thema: In Zeiten von Knappheit und geopolitischen Spannungen bevorzugt das Kapital physische Vermögenswerte gegenüber digitalen Alternativen.

Der Rallye-Treiber: Die Angebotskrise in China

Der jüngste Ausbruch nach oben hatte seinen Ursprung im chinesischen Markt selbst, wo die lokalen Preise am 25. Dezember beispiellose Höhen erreichten. China ist mit einer strukturellen Verknappung des physischen Silbers konfrontiert, eine Situation, die weltweite Auswirkungen hat.

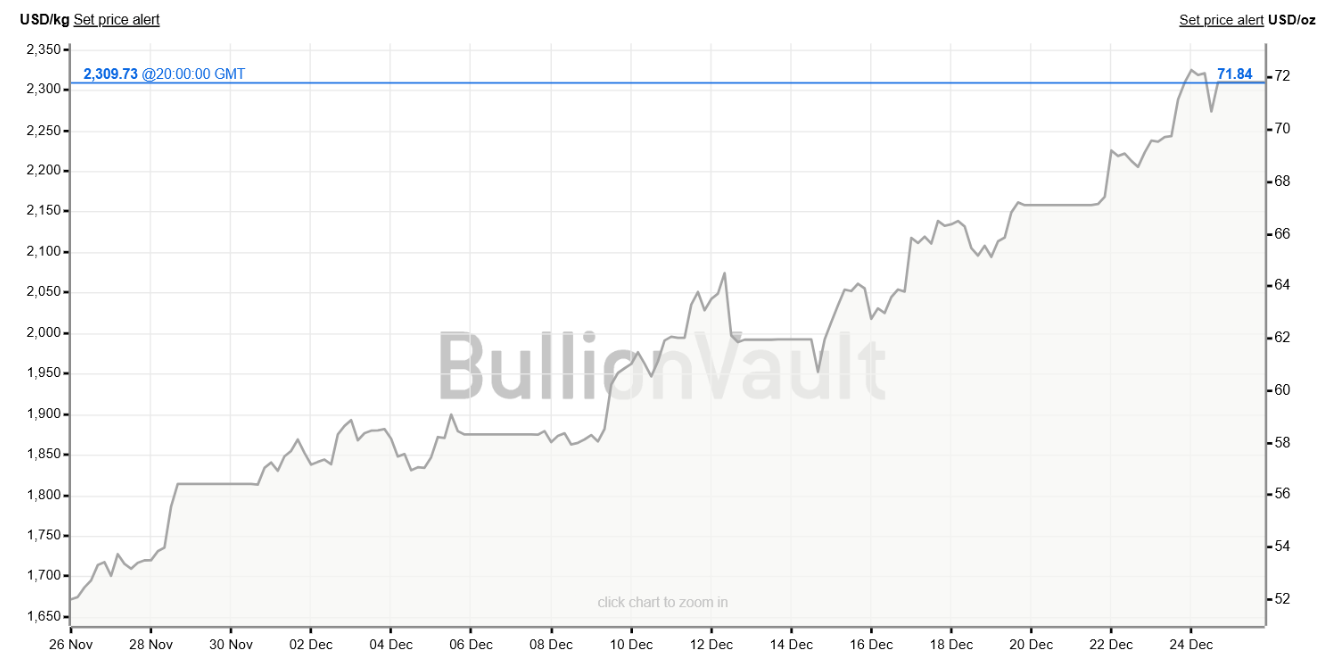

Weltweit hat sich der Kassapreis für Silber in der Nähe des Allzeithochs von rund $72 je Unze eingependelt und damit eine außergewöhnliche Rallye beendet, die die Preise im Laufe des Jahres 2025 um mehr als 120 % ansteigen ließ.

Zeitgleich: Die Silberpreise in Shanghai sind auf ein Rekordhoch von $80 je Unze gestiegen, was offiziell einen Anstieg von mehr als +150 % seit Jahresbeginn bedeutet. China steht vor einer echten Verknappung von physischem Silber, erklärt The Kobeissi Letter on X.

BREAKING: Shanghai Silberpreise steigen auf einen Rekordwert von $80/oz, jetzt offiziell über +150% YTD.

- The Kobeissi Letter (@KobeissiLetter) Dezember 25, 2025

China steht vor einer buchstäblichen Verknappung von physischem Silber. pic.twitter.com/p41GOnZ47X

Zum Vergleich: Gold verzeichnete mit einem Anstieg von 60 Prozent ebenfalls solide Zuwächse, während der Goldpreis den Monat Dezember mit einem Minus abschloss, nachdem er im Oktober einen Höchststand von über 120.000 Dollar erreicht hatte.

Die chinesischen Spot- und Futures-Märkte wiesen anhaltende Aufschläge gegenüber den Londoner und COMEX-Benchmarks auf. In einigen Fällen traten die Kontrakte kurzzeitig in eine "Backwardation" ein, ein technischer Indikator, der unmittelbare Spannungen beim Angebot anzeigt.

Da auf China mehr als die Hälfte der weltweiten industriellen Nachfrage nach Silber entfällt, wird eine inländische Verknappung schnell zu einem globalen Systemproblem.

Photovoltaik und Elektrofahrzeuge: Die Säulen der industriellen Nachfrage

Der Preisdruck kommt aus mehreren Schlüsselsektoren der Energiewende. Die Solarproduktion ist nach wie vor der Haupttreiber der Nachfrage, aber auch die Produktion von Elektrofahrzeugen (EV) übt weiterhin erheblichen Druck aus. Jedes Elektrofahrzeug verbraucht deutlich mehr Silber als ein herkömmliches Auto, insbesondere bei der Leistungselektronik und der Ladeinfrastruktur.

Neben der nachhaltigen Mobilität haben der Ausbau der Stromnetze und die Produktion fortschrittlicher elektronischer Komponenten die Nachfrage auf ein nie dagewesenes Niveau gebracht. Im Gegensatz zu Silber für Investitionen (Barren oder Münzen) wird ein Großteil dieses Metalls in der Industrie permanent verbraucht, was das Recycling komplex und die Verfügbarkeit auf dem Markt immer knapper macht.

Bitcoin und das Paradoxon der Risikoabsicherung

Im Gegensatz dazu zeigte der Bitcoin während der Ferienzeit keine nennenswerte Reaktion. Die Preise bewegten sich bei geringem Volumen seitwärts, was eher auf eine geringere Beteiligung institutioneller Anleger als auf eine Veränderung der Fundamentaldaten zurückzuführen ist. Was Analysten jedoch auffällt, ist das Ausbleiben defensiver Zuflüsse in die wichtigste Kryptowährung.

In diesem späten Jahr 2025 wurde Bitcoin eher als liquiditätsgebundenes High-Beta-Asset denn als Krisenschutz-Asset gehandelt. Wenn das vorherrschende Narrativ physische Knappheit und Lieferkettenstress ist, scheinen die Anleger Metalle zu bevorzugen.

Geopolitische Risiken verstärken diesen Trend noch: Steigende Verteidigungsausgaben im Zusammenhang mit den Konflikten in der Ukraine und im Nahen Osten haben die Verwendung von Silber in der Militärelektronik und -munition erhöht.

Physische Knappheit vs. digitale Knappheit: Auf dem Weg ins Jahr 2026

Die Divergenz zwischen Silber und Bitcoin spiegelt einen wichtigen makroökonomischen Punkt wider: Digitale Knappheit allein hat nicht ausgereicht, um bei Schocks auf der physischen Angebotsseite Kapital anzuziehen. Die Konkretheit eines Vermögenswerts, der mit Energie-, Verteidigungs- und Industriepolitik verbunden ist, macht in den Portfolios der Anleger weiterhin einen Unterschied.

Während sich die Märkte auf das Jahr 2026 vorbereiten, könnte dieser Unterschied zwischen "realer Knappheit" und "algorithmischer Knappheit" die Wertentwicklung von Vermögenswerten weit mehr als nur die Risikobereitschaft beeinflussen. Silber, mit seiner doppelten Natur als Edelmetall und unverzichtbarer Industrierohstoff, ist ein Kandidat, um der absolute Protagonist des nächsten Wirtschaftsszenarios zu sein.